您的位置:主页 > 公司动态 > 公司新闻 > 公司新闻

2023,重估医疗大康健的投资价值_香港期货开户

在履历一年半的跌跌不休之后,最近的医疗大康健板块稍微喘了口吻。

凭证WIND数据显示,A股医药生物(申万)(801150.SI)从10月初的低点反弹20%左右,港股市场的恒生医疗保健指数(HSHCI.HI)更是大幅跑赢恒生指数显示,10月尾以来已经反弹超40%。

随着医疗大康健政策面回暖、疫情影响逐步削弱,医疗大康健行业似乎正在迎来一个新的生长时机。

从近几天的疫情政策转变情形来看,疫情防控正在逐步精准优化。那么,若是将时间轴拉长一些,后疫情时代中,医疗大康健拥有哪些投资时机?

2022

跌宕升沉,蕴藏时机

回首2022年,医疗大康健板块可以说是跌宕升沉。

一方面,外部环境动荡,美联储加息、地缘政治风险频发,避险情绪连续发酵,生意活跃度下降,上半年整体市场情绪偏好趋于郑重。

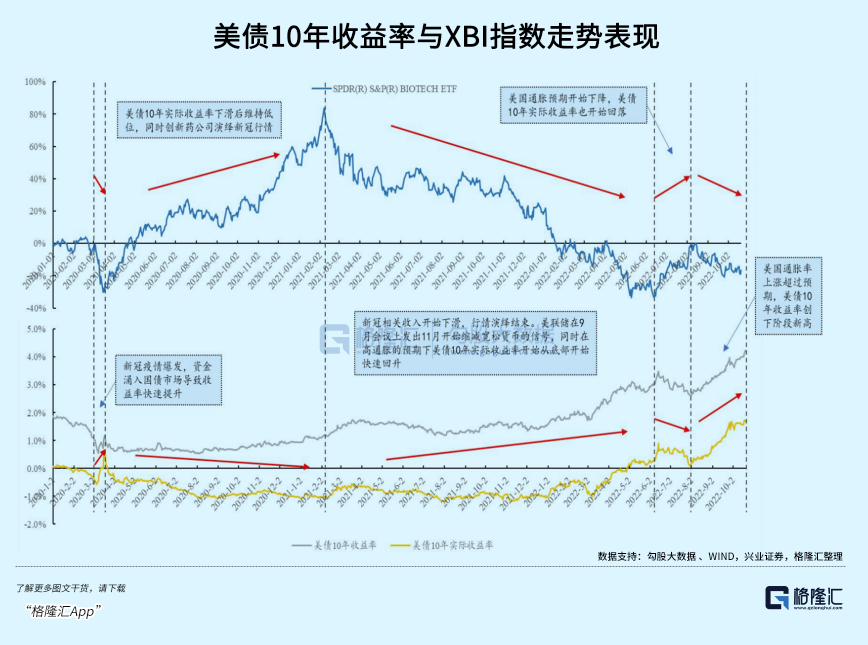

美债10年收益率作为全球资产订价之锚,被普遍以为“无风险收益率”,可作为判断XBI指数(美国生物科技指数)走势的主要指标。中小型创新药企业属于高风险、高收益、长周期的赛道,估值受远期收益贴现率影响。

在海内市场,创新药板块与XBI指数的走势出现趋同性,尤其是港股生物科技板块。回首近两年的历史走势,海内创新药指数与XBI指数的走势保持一定相关性,尤其是众多未盈利创新药企群集的恒生香港上市生物科技指数。随着美联储加息连续,美债10年收益率创新高,XBI指数连续下跌,海内创新药板块也应声大幅回调。

然而2022年10月中旬以来,海内政策边际向好,情绪回暖,成为更强劲的驱动因素。这也带来海内创新药板块快速上涨,走出自力于XBI指数的行情。

另一方面,由于“医疗保健牛市估值消化 疫情受益估值消化 政策预期混沌加速”带来的估值消化,作育了这波回撤力度较大的内在缘故原由。

距离*次创新药浪潮启动已有2-3年时间,市场最先选择甄选“细腻化优质创新”与真正意义上的“入口替换”逐步取代“平常创新”。2020年新冠疫情发作,抗疫相关板块与个股在医疗新基建的大条件下实现业绩与股价同振的戴维斯双击。在疫情进入常态化后,叠加市场对于政策更改敏感水平加大,动员整体板块最先回调。

然而医疗大康健板块履历疫情扰动、集采降价等影响后,在2022Q3进入筑底阶段,Q以来随着财政贴息贷款、精准防控统筹经济生长等政策的落地,叠加三季报整体稳健,板块正在履历从估值修复到业绩修复的历程。

2023

走出至暗,反转在即

若是将时间拉长就会发现,医疗大康健板块的回调只能算是小小波涛。

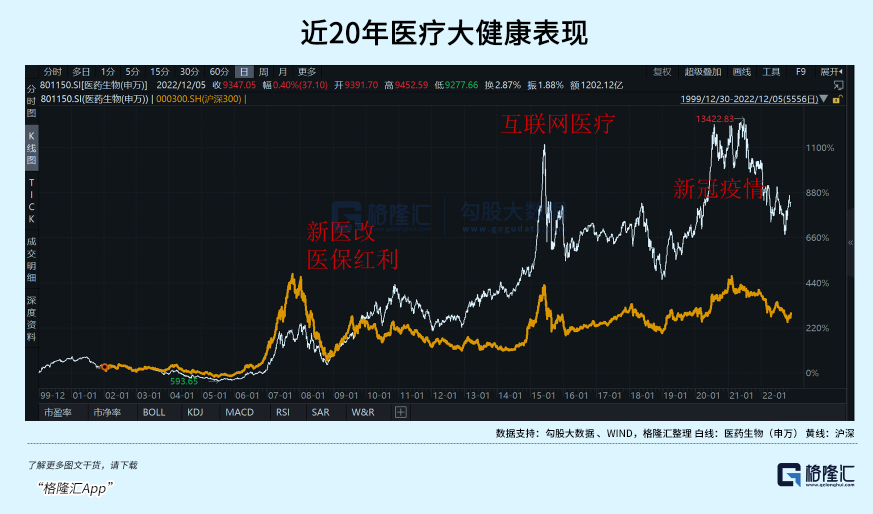

回首过往二十年中,医疗大康健在国家政策激励支持、产业结构不停优化的大靠山下,一共履历了三次大牛市。每轮牛市背后的驱动因素有医疗体制的不停完善、国企改造注入活力、创新药械政策盈利、行业供应侧改造等。

从投资收益率的情形上来看,纵然行情有所荆棘,但耐久收益率远跑赢大盘显示。凭证WIND数据显示,在过往二十年中,医药生物(申万)指数最高收益率跨越1100%,远高于沪深300指数300%左右的投资收益率。

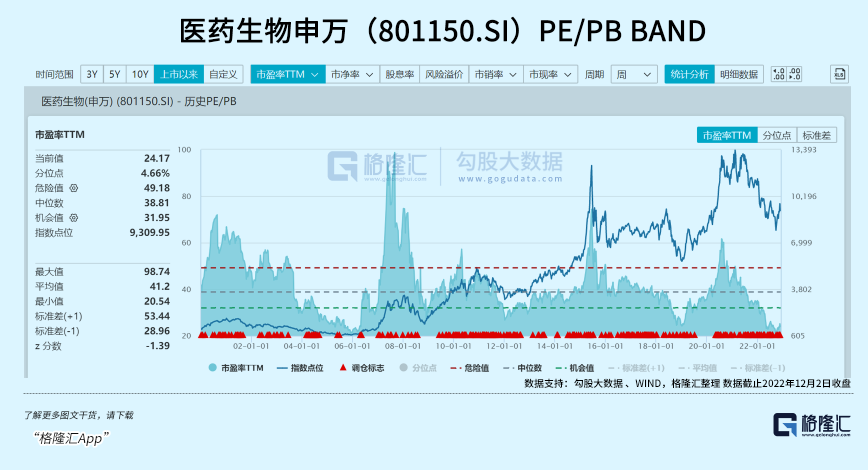

再来看当下,医疗大康健板块估值处于过往二十年的历史低位,极端具备吸引力。

凭证WIND数据显示,医药生物(申万)PE为24.17倍,处于过往二十年分位点为4.66%。这个4.66%是什么看法?这个数值不仅低于新冠疫情发作前,更是低于过往十年水平,上一次低于这个数值还在2006年,十二年前。

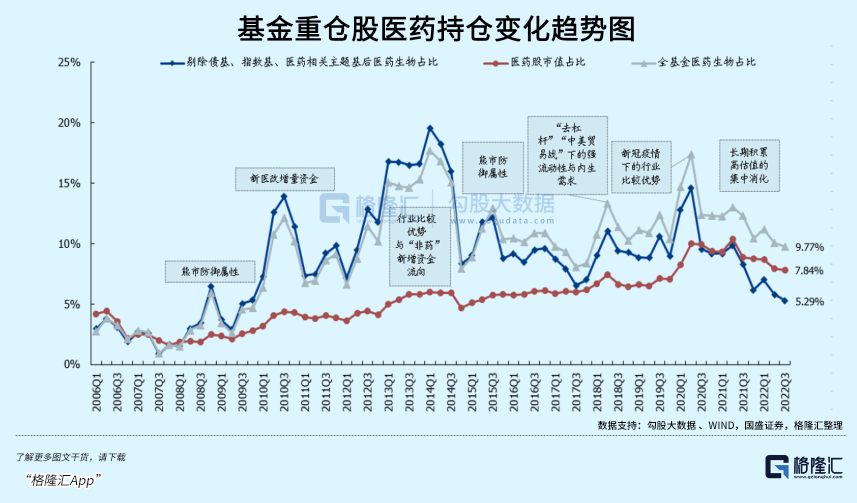

与此同时,基金重仓医药持仓也在创新低。凭证WIND数据显示,2022Q3,全基金的医药仓位为9.77%,环比-0.30个百分点;医药基金的医药仓位为90.75%,环比-2.02个百分点;非医药自动型基金医药仓位为5.29%,环比-0.52个百分点。

“估值低 基金持仓比底部 情绪底部”下,2023年医疗大康健是否会迎来逆转事态?谜底是一定的,缘故原由是行业的底层逻辑正在边际回暖,连续向好。

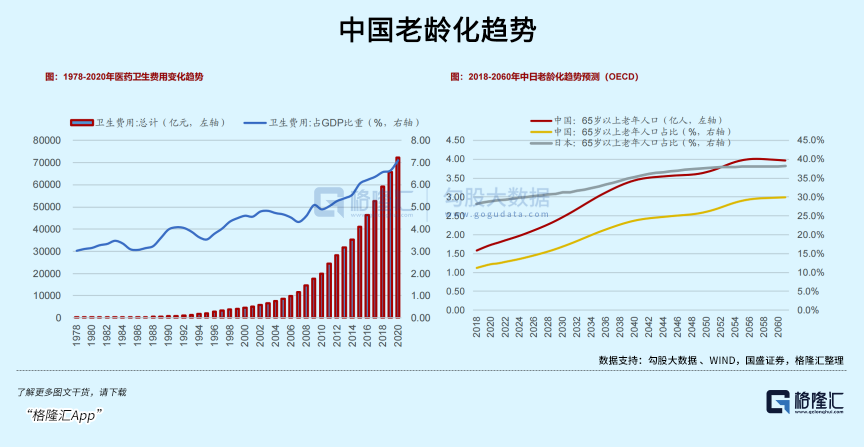

从耐久投资逻辑来看,需求量仍在加速。中国人口老龄化正在加速,预计2030年将成为“重度老龄化”国家。随着老龄化需求加速释放,工程师盈利仍在,可选与刚需医疗共振驱动医疗大康健连续扩容,细分领域拥有异常多增速高的黄金赛道,涌现许多投资时机。

从中期投资逻辑来看,政策重点关注人民康健偏向稳固。随着《十四五设计》、《康健中国2030》等多政策出台,顶层设计激励医疗大康健蓬勃生长,政策大偏向稳固。

从短期投资逻辑来看,政策边际回暖中。近一年以来市场对于集采担忧造成的消极情绪正在不停消逝。随着创新医疗器械不集采、贴息贷款扶持、集采逐渐温顺理性等政策东风下,后疫情时代下医疗大康健利空担忧消退,需求逐渐恢复,行业生长中蕴藏时机。

变中有机,性价比成要害

问题来了,在医疗大康健反转在即之时,哪个投资标的更值得一观?笔者以为,可以从性价比角度来举行选择,性价比高标的意味着平安边际高,预期投资回报率或许也会更高,好比观察市场*一只跟踪恒生医疗指数的ETF基金——恒生医疗ETF。

首先,投资门槛更低。相较于自动投资,ETF基金作为被动投资的一种方式,对于小白而言加倍省心也加倍友好。对比需要50W门槛的港股通,ETF的投资门槛更低,更适合通俗投资者举行投资,也更适合平时作为定投标的来选择。

其次,相较于A股估值折价更低,平安边际高。

从近十年看,港股*估值处于1%分位,风险溢价率水平处于极端境界区域,虽然颠簸较大,然则接纳相对平衡的战略,可适度起劲介入。港股今年的超跌是多方面负面因素叠加导致,除了基本面的因素以外,资金层面的因素对照多,好比汇率的颠簸,而当前汇率的企稳会使得港股的估值中枢趋于稳固。而港股的医药股在港股中又是尤其超跌的板块之一,在行业预期回暖之际也会有最靠前的股价弹性。

细分个股来看,凭证WIND数据显示,以A H两地上市的医药公司来看,港股医药公司相对于A股均为折价,从打8折到打4折都有,同样的优质个股在港股的价钱更廉价,投资的平安边际更高。

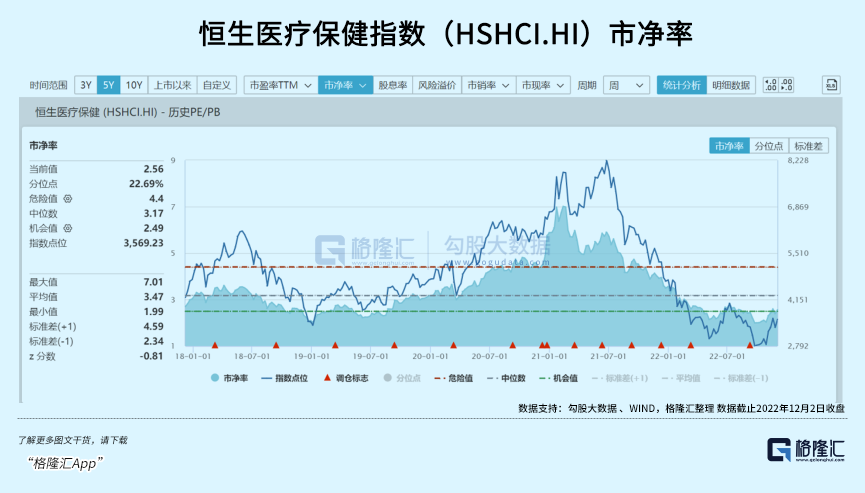

从指数显示来看,恒生医疗保健指数(HSHCI.HI)市净率为2.56倍,处于过往5年22.69%分位点,基本与2019年头估值水平相当,估值具有吸引力。

然后,恒生医疗ETF反弹弹性高,收益可观。正如前文所述,恒生医疗保健指数在近期反弹力度超40%,反弹显示远高于A股医药板块显示。

纵向对比来看,在ETF基金投资细分医疗大康健板块的56只ETF中,恒生医疗ETF作为市场*一只对标港股市场的恒生医疗指数基金,11月以来成为在港股以及A股市场所有医药类ETF中涨幅*,收益弹性最高。

最后,恒生医疗ETF全市场*一支追踪恒生医疗保健指数基金,笼罩面全,具有稀缺性,同时基金规模大,流动性强。

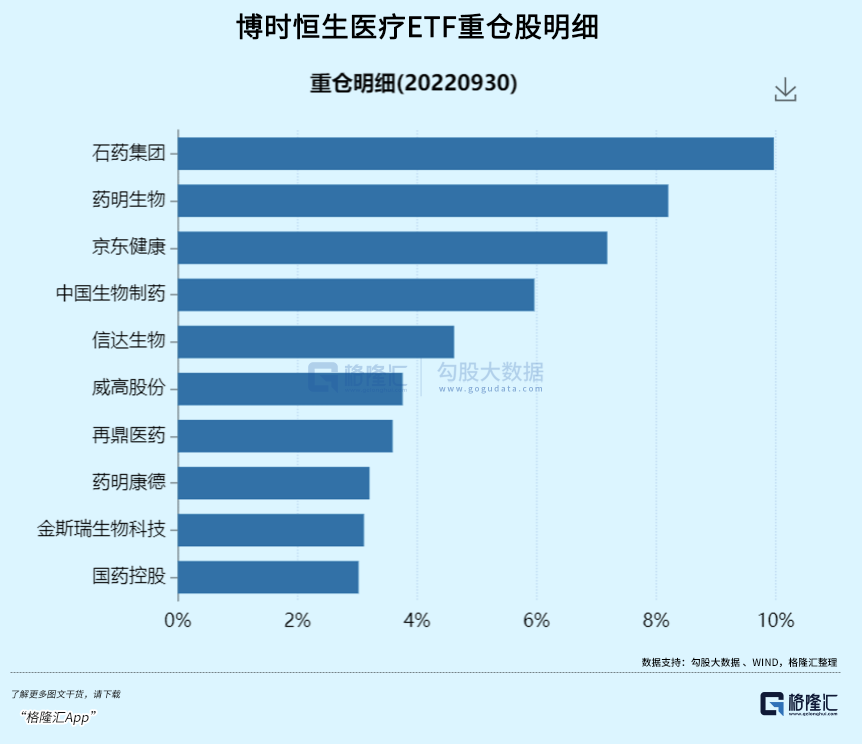

从笼罩情形来看,相较于A股市场无法笼罩到的创新药、创新医疗器械等未盈利创新企业,恒生医疗ETF跟踪的指数权重股基本是港股头部的、耳熟能详的公司。包罗创新药里的石药、中生、信达、再鼎、诺诚健华等,创新器械里的威高股份等,另有CXO里的药明生物、药明康德,另有互联网医疗的京东康健等,笼罩面更广,行业漫衍也加倍平衡。

小结

医疗大康健作为长牛行业,也是为数不多能够穿越牛熊的经典赛道。在履历了深度回调后,医疗大康健正在逐渐走出至暗时刻,焕发荣光。

然而投资医疗大康健并不是一件容易的事情。艰涩的学术论文,难明的创新手艺,这些都成为想要投资医疗大康健的绊脚石。对比前两年的普涨行情,近期的医疗大康健更是容易泛起两级分化的事态。若何在底部反转中寻找优质投资方式,正在成为一个主要课题。而恒生医疗ETF作为港股市场对标恒生医疗保健指数的*ETF基金,流动性强,近期反弹现佳,平安边际高,投资门槛低,或允许以值得一观。