您的位置:主页 > 公司动态 > 公司新闻 > 公司新闻

深扒苏宁易购转型路上的坑

事情过了一周,苏宁易购的接盘人浮出水面。

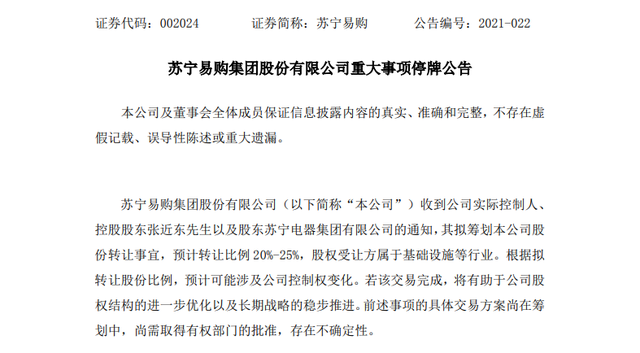

2月25日,苏宁易购最新通告称,拟设计转让公司股份转让事宜,预计转让比例20%至25%股权,股权受让方属于基础设施等行业。

此新闻一出引起外界普遍关注,由于此次股份转让将涉及这家上市公司的控制权调换。

昨日这一新闻终于有了谜底,不外接盘者并不是外界盛传的江苏国资,而是深圳国资企业深国际和鲲鹏资源。

其通告中显示,苏宁易购控股股东、现实控制人张近东及其一致行动听将23%的上市公司股权,转让给深圳国资企业深国际和鲲鹏资源,拟作价148.17亿元。

这意味着,苏宁易购将不存在持股50%以上股东,不存在现实支配上市公司股份表决权跨越30%的股东。

因此,苏宁易购将处于无控股股东、无现实控制人状态。

苏宁易购已经“卖无可卖”了

作为海内商业企业的领先者、引导者的苏宁易购,开办于1990年12月26日,总部位于南京。

2004年7月,苏宁电器(002024)在深圳证券买卖所上市。依附优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

就是这样一个企业为什么现现在需要卖自家的主营营业?归根结底,不挣钱。

而苏宁易购此番“卖身”是为了应对高额债务危急。

据同花顺iFinD数据显示,苏宁易购现在刊行的债券有13只未到期,累计余额113.05亿元。其中5只债券剩余限期已不到1年,金额达56.86亿元。

苏宁易购需要在1年内偿还从银行等金融机构获得的短期贷款,金额达280.97亿元。

此外,金额为46.16亿元的非流动欠债,也将在1年内到期。

仅此三项,苏宁易购的债务总规模已靠近400亿元,1年内债务规模达338.83亿。

但从其财报显来看,住手2020年三季度末,苏宁易购的账面现金余额为308.37亿元,不足以应对即将到期的债务。

此外,苏宁易购延续7年都在亏损。

凭据易观数据显示,2014年到2019年,苏宁易购的扣非净利润分别为-12.52亿元、-14.65亿元、-11.01亿元、-8.84亿元、-35.94亿元和-57.11亿元。

而到了2020年,苏宁易购营收为2584.59亿元,同比削减4%,归母净利润亏损39.13亿元,同比下降-139.75%。

因此,2014年到2020年,苏宁易购基本上是延续亏损了七年,累计亏损跨越160亿元。

固然,延续亏损之下,苏宁易购“卖子求生”也就见惯不怪了

苏宁变卖资产为自己“输血”

可以证实的一点是苏宁易购需要钱。钱从哪儿来?靠变卖资产。

苏宁易购先自己卖给自己。

2014年苏宁易购转让旗下11家门店,还将苏宁保理的25%股权转让给苏宁电器。

2015年,苏宁易购出售14家门店及PPTV股权。

2016年,苏宁易购将公司的6家供应链仓储物业出售,并将苏宁电器的股权转让给苏宁团体。

随后最先了卖股权。

2017年,苏宁易购出售阿里巴巴部门股权等。

2018年,经由3次出售,苏宁易购将所持有的阿里巴巴股权已经所有出清,净赚140.56亿元。

2018年,苏宁易购以7.45亿元转让持有的苏宁小店100%股权予Suning Smart Life 控制的境内公司。

2019年9月,苏宁金服增资扩股17.857%新股,买卖方为苏宁金控、南京润雅,之一买卖使其2019年度净利润增至98.57亿元。

此外,苏宁便利超市、陕西苏宁易达物流投资、内江苏宁易达商贸、佛山市三水苏宁易达物流投资、宁波苏宁易达物流投资和湖南苏宁易达物流仓储等公司股份均在2019年度被苏宁易购出售。

2020年,苏宁易购出售孙公司安庆苏宁悦城置业、5家物流项目公司等资产。

那么现在呢?还能继续卖什么?还要卖苏宁电器吗?

住手2020年6月尾,苏宁电器总资产跨越4000亿元,资产欠债率为73.81%,比苏宁易购还要高。

云云来看,对于至今仍面临400亿高额债务的苏宁易购来说,只剩下“卖自己”了

砸钱买来的盘子是否好用?

2013年的苏宁易购可以说最先了“大刀阔斧”阶段。

2013年2月19日苏宁电器公布通告称,苏宁拟将公司名称调换为“苏宁云商销售有限公司”。此次更名可看做是苏宁电器的科技转型战略迈出的又一大步,也宣告着苏宁“云商”新模式的正式面世。

为什么这样做?有业内人士剖析称,由于京东的泛起“威胁”了苏宁易购的江湖职位。

对于传统零售公司来说,电商的泛起简直不容小视,然则京东用低到扛不住的价值占有了市场份额,苏宁易购随之也靠降价占地皮。

而这场电商血战的价值是苏宁易购的资产转让。2014年10月14日,苏宁云商公布最新通告称,公司设计将旗下11家门店资产以不低于40亿元人民币的价钱转让给中信金石基金治理公司。

将宝压在了电商的苏宁易购没有想到,电商之路又出来个“程咬金”。2015年拼多多建立,第二年就崭露头角。实在,快手、抖音的兴起可以显著的预示着电商将与流量完美地融合,然而苏宁易购直接选择砸钱投资求生长。

进军网络视频行业

2013年10月28日,苏宁易购宣布,团结弘毅投资斥资4.2亿美元战略投资PPTV,其中苏宁易购占股44%位列第一。

生长体育

2015年12月21日苏宁团体正式宣布,已周全接手原江苏国信舜天足球俱乐部,新的江苏苏宁足球俱乐部最先启动。

投资恒大

2017 年,苏宁电器团体向恒大投资了 200 亿获 4.7% 的股份。只管和恒大许家印签署对赌协议,然则去年,恒大回归 A 股失败,住手上个买卖日,中国恒大总市值 1755.6 亿人民币,苏宁系原本 200 亿的持股现在只剩下 82.5 亿元,腰斩过半。

收购万达百货

2019年2月12日,苏宁易购正式收购万达百货有限公司下属所有37家百货门店,有业内人士示意,这是苏宁2019全场景零售结构的主要落子。

收购家乐福中国

2019年9月,苏宁以现金48亿元人民币等值欧元收购家乐福中国80%股份。

在产业选择上,苏宁易购可以说涉足多个领域,然后效果上却不尽如意。有人拿苏宁易购和阿里举行对比。

然则在赛道的选择上,阿里以深耕一、二线渗透率为主,而想要下沉市场,业内人士示意阿里选择的是先守好自己的摊子,坐实基本盘。

反观苏宁,2017年收购天天快递为的是补物流短板,2018年收购迪亚天天为的是小店麋集布点,2019年收购万达百货、家乐福中国为的是进入大店仓时代。然则烧了这么多钱导致的效果就是伤了元气--缺钱。

2021苏宁易购轻装前行

苏宁易购不会一直赔钱,也不会延续前几年扩张的老路。2021年,注定是苏宁最要害的一年。

现在苏宁易购的目的是到了2022年要实现扭亏为盈,而为了实现这一目的,就一定要做十足的准备,要甩掉对公司来说不需要的负担。

在2020年苏宁易购就对资产举行了清算,例如对百货、母婴、商超级各项营业所形成的历久资产举行了资产减值测试,另有对天天快递承接的低价值、高亏损的外部营业单量设计举行调整。

到了2021年,在年后开工的第一天,苏宁张近东示意,“苏宁的第四个十年,苏宁正在卸下负担、轻装上阵,但同时也没有了盘旋的余地。针对不在零售主赛道的,就要自动做减法、缩短战线,该关的关,该砍的砍。”

张近东还示意,对于一些亏损的营业单元要努力举行模式转变,对于严重亏损且偏离生长主线的营业要自动砍掉。

现在苏宁易购在思量低价抛售江苏足球俱乐部,然而,5亿元的债务让许多有意接盘的买家望而却步。2月28日下昼,江苏苏宁队官方微博突然宣布,即日起,江苏足球俱乐部住手所属各球队的运营。

有媒体爆料称,现在苏宁国际米兰与英PP体育的出售设计均也在推进中,而针对零售营业的战略设计也已经开启。

转型之路没有对错,只有时代下的企业

而此番卖身之后,苏宁易购的目的将只有一个:聚焦零售战场。

苏宁易购2月28日通告显示,本次买卖完成后,深国际、鲲鹏资源作为产业投资人,将与其他深圳市属国企配合围绕商品供应链、电商、科技、物流、免税营业等领域,对公司举行综合赋能;协调相关方为公司及其营业生长提供需要的政策、税收、金融等方面的支持。

这意味着,深国际和鲲鹏资源入局后将不仅解决债务危急,还将为苏宁易购在深圳扩大新零售市场,链接多方资源助力。

实在从去年最先,苏宁易购已经将未来十年战略升级为“零售服务商”,追求二三线都会的下沉市场,同时增强线下零售场景的服务。

不外近几年,下沉市场已经聚集了众多头部企业,拼多多,阿里、京东等电商平台都在此发力,例如阿里的聚划算、京东的电商平台“京喜”都是主攻下沉市场的产物,此外,美团、滴滴等互联网公司也在通过社区团购向二三线都会进攻。

然则在线下市场,苏宁易购实在是有很大的优势。

住手2020年9月尾,苏宁易购应收票据及应收账款余额为86.53亿元,而应付票据及应付账款为486.49亿元。业内人士示意,这说明苏宁易购在渠道供应商中有异常强的话语权。

现在零售商们都在“抱团生长”,不光苏宁易购与阿里结盟,唯品会收购杉杉团体、物美收购麦德龙中国,而正要死灰复然的国美也联手了拼多多。

只管云云,业内人士纷纷示意,若是本次股权转让顺遂实行,张近东的财政压力或将大幅缓解,苏宁易购的流动性问题也会解决。

而面临猛烈的竞争市场,有业内剖析人士以为,苏宁易购可能将增长点转向了深圳,通过引入深圳国资优化股权结构,意在打造北京京东,杭州阿里巴巴,上海拼多多,深圳苏宁的新格局。正如光大证券研报示意,“我们以为本次深圳国资的收购意向旨在解决现在深圳缺少重量级电商结构的坏处。”

对于零售巨头来说,转型之路没有对错,只有时代下的企业。未来,张近东和苏宁易购的的梦想,真的可以实现吗?