您的位置:主页 > 公司动态 > 公司新闻 > 公司新闻

元大期货海通计谋:美股的“虚高”及对A股启示

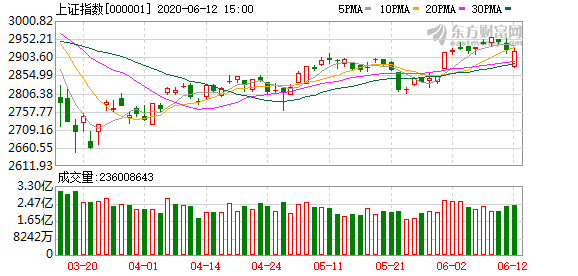

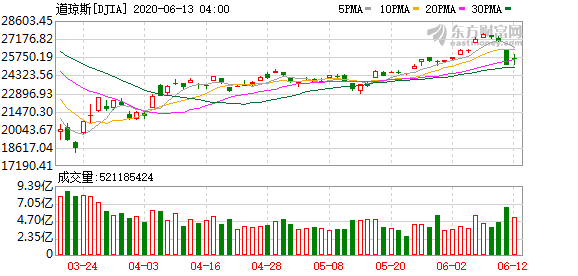

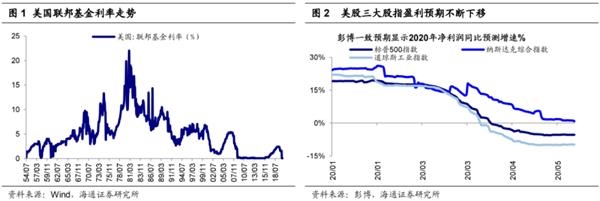

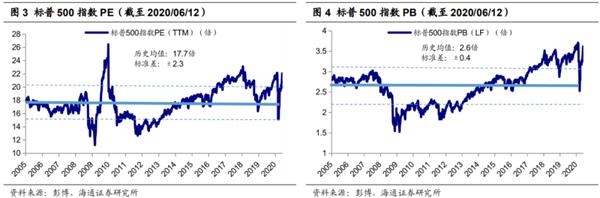

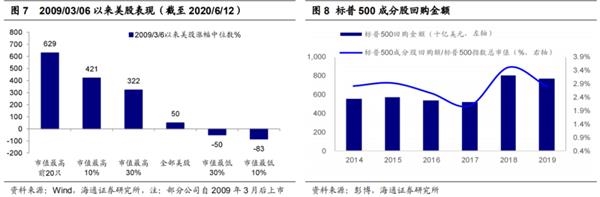

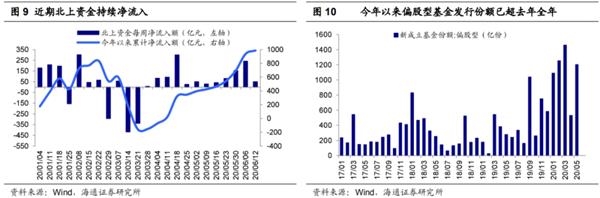

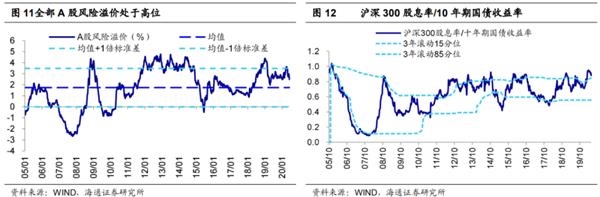

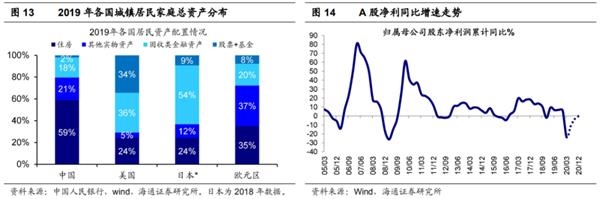

, , 自3月23日以来美股迎来强势反弹(停止6月12日,下同),代表性指数纳斯达克指数创历史新高,最大涨幅为52.1%,标普500和道琼斯指数也迫近2月高点,最大涨幅分别为47.5%和51.4%。近期美股最先泛起调整迹象,6月11日标普500单日跌幅达-5.9%,纳斯达克达-5.3%,背后的缘故原由是德克萨斯州和佛罗里达州等部门州新冠肺炎单日新增确诊人数创新高,疫情存在二次发作的可能性。从绝对估值看,美股估值再次回到历史高位。停止2020/6/12,标普500指数PE(TTM)为20.8倍,跨越2005年以来历史均值(17.7倍)向上一倍尺度差(±2.3),处于05年以来自下而上86%历史分位。标普500的PB(LF,下同)为3.4倍,跨越05年以来历史均值(2.6倍)向上一倍尺度差(±0.4),创05年以来新高。从盈利趋势看,市场不停降低美股盈利预期,凭据彭博一致预期,标普500指数2020年展望净利润同比从年头的19.1%下调至当前的-5.3%,纳斯达克综合指数从24.2%下调至0.8%,道琼斯工业指数从22.1%下调至-9.8%。可见,现在美股估值偏高而盈利趋势向下,然而美股依旧大幅反弹,我们以为当前美股有点“虚高”,背后的关键是零利率政策。今年3月3日和3月16日美联储延续降息至0%-0.25%区间,并启动7000亿美元量化宽松设计。停止6月12日,联邦基金利率为0.08%,处于1954年以来1.0%分位,处于历史偏低位置。早在《美股长牛背后的结构差异-20200225》中,我们指出在极低的利率水平下,美股的相对估值并不高。首先从风险溢价率来看,停止2020/6/12,标普500指数风险溢价率为4.1%,高于历史均值水平2.8%。其次从股债资产比价角度看,标普500指数最近12个月股息率/美国10年期国债收益率作为股债比价指标,用该指标3年转动中位数作为参考尺度,当比值显著跨越中位数,好比跨越3年85%分位时往往预示着股市相比债市有显著的吸引力,当比值低于3年15%分位时往往预示着债市相比股市有显著的吸引力。停止2020/6/12,这个指标已升至2.85(处于近3年自下而上81%分位),说明股债比价角度看,美股显著优于美债,流动性丰裕的靠山下资金流入股市。, 除了钱多支持美股反弹强之外,美股中的结构性差异也显著。自3月23日以来标普500前5大市值公司股价涨幅均值为37.1%,超同期标普500的31.9%,纳斯达克指数前15大市值公司股价涨幅均值为47.0%,超同期纳斯达克指数的39.4%。拉长看,回首美股本轮牛市,09年3月6日至今美股市值前最大20只公司股价涨幅中位数为629%,市值最高前10%公司为421%,市值最高30%公司为322%,均高于美股中位数50%,而市值最低30%公司为-50%,市值最低10%为-83%,美股出现出结构分化的特征。详细公司来看,2009/03/06以来苹果涨幅为29.6倍,微软为14.7倍,亚马逊为38.5倍,谷歌为8.2倍,Facebook为4.9倍等,这些龙头公司涨幅远超同期标普500的3.5倍。这些龙头公司涨幅居前源于:一方面,龙头公司业绩优异,估值相对廉价,从而受到市场追捧。2009-19年时代苹果公司归母净利润年化增速为22.9%,亚马逊为26.1%,谷歌为16.3%,Facebook为57.8%,微软为9.4%,万事达卡为16.9%,摩根大通为13.3%。另一方面,美股热衷回购,稀奇是龙头公司是回购主力,从而导致股价涨幅远超市值涨幅。2019年回购金额排名前20的企业主要是信息技术、金融和消费龙头,如苹果、甲骨文、美国银行、摩根大通、星巴克等。这20家企业回购额占了2019整体回购规模的40%,在2018年占比约36%,已往5年中占比达31%,已往10年中占比25%。大规模的回购,能够影响市场预期推动企业估值上涨,而且由于上市公司股份总数目削减,回购也会一定程度上提高企业EPS,进而推动企业的股价上涨。但由于回购使企业股份数目削减,以是企业的市值与股价并不会同步提升。历久来看,泛起了一种奇异征象,很多美股龙头股的市值涨幅远低于其股价涨幅。考察美股市值前20的龙头股显示,从09年低点(09/3/6)以来的股价涨幅和市值涨幅,可以发现如苹果公司(股价29.6倍/市值18.2倍,下同)、万事达卡(20.0倍/14.9倍)、VISA(14.4倍/7.6倍)、微软(14.7倍/9.4倍)、摩根大通(6.6倍/3.9倍)等公司的历久股价涨幅远超市值涨幅。, , 今年以来上证综指涨跌幅为-4.3%,沪深300为-2.3%,创业板指为22.7%(停止6月12日,下同),时代市场履历了新冠肺炎疫情发作和伸张,但市场整体走势并不弱,大盘指数出现区间盘整的特征。对比今年以来市场下跌和上涨时间,下跌时代包罗2020/1/14-2020/2/4(3127点-2685点),2020/3/5-2020/3/19(3074点-2646点),其他时间市场均处于震荡上行中,今年以来市场下跌交易日共计21天,占比20%,而上涨交易日共计86天,占比为80%。可见,市场显示为急跌慢涨,这是牛市的特征之一。与美股一样,A股近期强势的缘故原由在于流动性偏宽裕。今年以来偏股型基金已刊行5818亿份,前5个月月均1106亿份,而19年整年才4700亿份,月均仅有397亿份。对比而言,今年以来债券型基金已刊行2029亿份,前5个月月均404亿份,而19年整年刊行9429亿份,月均达786亿份。资金入市背后的大逻辑,住民资产设置逐渐转向权益。对比外洋,我国住民设置住房的比例显著偏高,设置权益资产的比例很低。2019年美国住民设置权益类资产的比例为34%,住房为24%,欧元区为8%、35%,日本2018年的数据为9%、24%,我国仅为2%、59%。已往我国住民低配权益的另一个缘故原由是我国权益资产虽然收益率高,然则颠簸大,因此性价比远不及地产。而且刚性兑付存在的情况下,非标债券收益率也不低,相比股市更能获得稳稳的幸福,因此权益资产不受住民青睐,详见前期讲述《大浪潮:住民从购房到配股-20200213》,《打破刚兑是股权投资成人礼-20190830》。从历久趋势来看,我们以为住民资产设置的偏向将从房产转向权益资产。即便今年头疫情发作,一季度GDP增速低至-6.8%,中央政治局集会仍强调坚持“房住不炒”定位,从这个角度看我们以为住民资产设置的偏向将从房产转向权益资产。随同改造的不停推进,刚兑被打破,权益资产的性价比上升,且长线资金也在逐步指导入市,类似1980年代美国,住民资产设置会逐步偏向权益。固然,3月下旬以来这轮反弹中,A股显示不及美股,这是由于美股货币政策宽松力度更大所致。,

,

, ,

,

相较美股而言,A股3月低点以来涨幅小,而且估值更低,即便美股二次探底,对A股影响有限,回调力度应当比3月小。现在A股PE、PB分别为18.8、1.67倍,处于2005年以来从低到高46%、18%分位,沪深300PE为12.3倍,处于自2005年以来从低到高分位数为36%,而标普500为20.8倍、86%。从资产证券化率(总市值/GDP)看,现在A股为68.6%,加上外洋中资股为81.3%,而美股为181.5%。A股估值优势吸引了外资连续流入,今年以来北上资金已流入累计944亿元。中期角度看,我们一直提出19年1月4日上证综指2440点开启新一轮牛市,上证综指2440-3288点是牛市1浪上涨,3288点以来是牛市2浪回调,在疫情打击下2浪被拉长。若是没有疫情,19年3季度末4季度初进入补库存周期,宏微观基本面数据见底回升,19年12月初牛市3浪逐渐睁开。然则,疫情打击使得基本面见底后又砸坑,上证综指也再次探底至3月19日的2646点,牛市3浪上涨因此延后。疫情不改牛市趋势,但改变了牛市节奏。上证综指2646点大概率是牛市2浪调整的最低点,现在处于底部区域的区间震荡,为牛市3浪的上涨蓄势,等基本面重新回升,牛市3浪上涨重启。20Q1受疫情影响,所有A股归母净利润同比增速为-24%,预计Q2/Q3/Q4三个季度单季同比增速分别为-3%、13%、20%,整年同比仍0-5%。以是,我们对基本面的判断是Q3基本面将迎来显著回升,这是基于两个逻辑,一方面,“两会”的召开解释疫情整体上得到了较好的控制,6月经济活动将逐步向正常水平靠拢,高频数据来看现在6大发电团体日均耗煤连续改善,当前60万吨左右的逐日耗煤量已靠近已往几年同期水平;另一方面,政府工作讲述虽然没提GDP目的,但努力财政政策力度很大。今年赤字率拟按3.6%以上放置,赤字规模比去年增添1万亿元,此外,今年还将刊行1万亿元抗疫稀奇国债以及3.75万亿地方政府专项债(较去年增添1.6万亿),因此整体广义赤字较去年增添了3.6万亿,我们预计现实赤字率从去年5%可能升至8%。“两会”开完后政策将逐步落地,基本面数据也将就此回升。

海南自贸港建设放大招!三亚国际航空横空出世 背后有这些股东

自3月19以来A股步入反弹阶段,至今已经连续了3个月,时代上证综指最大涨幅为12%,创业板指为23%。短期市场面临回撤压力:一是短期市场利率已最先回升,10年期国债到期收益率自5月中旬的2.6%左右升至6月12日的2.75%,7天银行间质押式回购利率自5月下旬的1.3%左右升至6月12日的1.93%,受到MPA审核等因素影响,6月有可能迎来季度性资金紧张。二是基本面数据偏弱,15日统计局将宣布5月工业增添值增速和固定资产投资增速,凭据Wind一致预期,5月工业增添值当月同比为4.9%,固定资产投资累计同比为-6.3%,两者均没回到疫情前的水平。而且,最近宣布的5月PPI同比和CPI同比数据均低于市场预期,也从侧面反映了经济基本面较弱。三是外洋股市颠簸影响市场节奏,美股三大股指已靠近甚至创3月以来新高,当前美股情绪类似3月初A股,仍要小心外盘下跌对A股会有所拖累。不外,海内市场的底部区间扎实,即3月19日上证综指2646点是牛市2浪调整的底部区域:第一,恐慌底,那时投资者担忧08年金融危机重现,现在看全球货币政策宽松,金融危机概率很小,而且这次基本面靠山跟08年差别,详见《现在与08年的异同——新冠肺炎研究系列5-20200325》。第二,估值底,2646点时所有A股PB(LF,整体法)低至1.56倍,靠近历史上熊市最低点。大类资产对照角度,2646点时股债收益比(沪深300股息率/10年国债收益率)为100%分位,显示股市大幅优于债市。第三,政策底,3月19日2646点后,3月22日国新办举行一行两会一局新闻发布会,向外界传递了稳金融的信号。上证综指2646点大概率是牛市2浪调整的最低点,现在处于底部区域的区间震荡,为牛市3浪的上涨蓄势,守候后续基本面回升,牛市3浪徐徐睁开。从股市年度颠簸区间看,今年以来上证综指的振幅小于往年,指数有望向上拓宽。从统计纪律上看,2000年以来上证综指年度振幅一样平常至少25%以上,今年只有18%,在底部夯实基础上,今年指数大概率会向上拓宽。

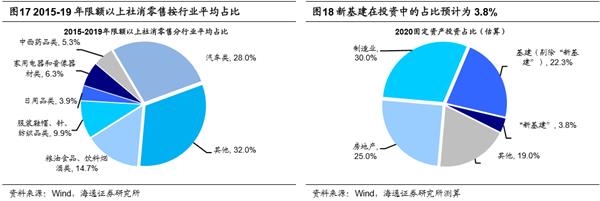

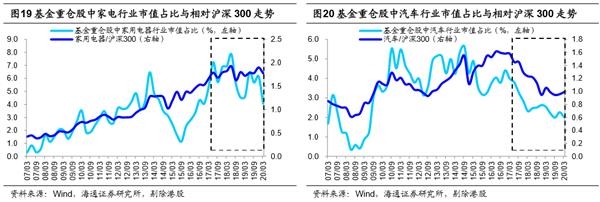

短期市场另有荆棘,现在正是为未来调整结构的好时期,结构上步步为营,三季度聚焦内需,四季度关注低估。我们预计本次扩内需的相关行业利润回升或将加倍显著,因此三季度结构上聚焦稳增进的内需,如新基建(科技)、汽车家电、券商。第一,内需的投资方面亮点是新基建,新基建包罗7个领域,主要聚焦科技,在大偏向上与我国产业结构向信息化调整的偏向一致。我们预计新基建2020年投资近3万亿元,7个领域同比增速均两位数以上甚至过百,详见《计谋对话行业:新基建的规模和时机-20200518》。从中期产业链逻辑看,5G代表的新一轮科技周期才刚刚最先。类似12-15年的3G/4G,这次基本面的回升预计也要连续2年,5G中后期动员内容软件再到应用场景,即19年电子到20年计算机、传媒、新能源车产业。盈利方面,我们预计未来科技类行业从20Q1的负增进到整年将有显著回升,20Q1电子净利同比-4%、通讯-45%、计算机-111%、传媒-52%、新能源汽车-90%,我们预计20年整年来看电子净利同比10%、通讯0%、计算机10%、传媒12%、新能源汽车10%。第二,内需消费方面,医药和食品饮料历久业绩增进稳固,但短期看已经处在高涨幅、高估值、高仓位的情形,往后看应聚焦汽车和家电。政府工作讲述指出,坚定实行扩大内需战略,而历年限额以上零售总额中28%是汽车类行业,6%是家电类,参考09年履历,汽车家电有望作为拉动消费的主要抓手。今年以来汽车、家电两个行业累计涨跌幅(停止20200612)分别为1.4%和0.2%,处于行业涨幅排序中下水平。从20Q1基金季报中看,基金重仓股中汽车股市值占比为2%,创近十年新低,家电占比为4.1%,创17年以来新低。家电和汽车在低涨幅低设置靠山下或将有结构性机遇。第三,三季度市场将有望在基本面回升后迎来牛市3浪上涨,市场成交额放上将助推券商盈利改善,若是没有疫情19年12月即是牛市3浪上涨起点,那时券商股显示较强。此外,中期逻辑上金融供应侧改造是当前改造的主要方面之一,“两会”后金改政策望不停落地,改造偏向是做大直接融资、股权融资,券商行业将有更多政策盈利,尤其是分级监管下,头部公司面临更多生长时机。四季度关注低估板块,低估的行业修复需要催化剂,如银行地产、钢铁采掘。我们以为Q4将迎来修复行情,银行地产要等基本面恢复,且历史上Q4的胜率高;而采掘钢铁等主要看国企改造,预计Q3政策重点是“六稳”、“六保”的需求类政策,改造类政策可能要等Q4。

向上超预期:疫情快速有用控制,海内改造鼎力推进;向下超预期:疫情流传不确定性增添。

,元大期货